Wie die Wirtschaft generell war auch die Composites-Industrie in den vergangenen Jahren von starken negativen Einflüssen betroffen. Im Verlauf der Corona-Pandemie wurde die Industrie, wie viele Wirtschaftsbereiche, sehr stark getroffen. Der Ukrainekrieg und starke Anstiege der Rohstoff-, Energie- und Logistikpreise haben des Wirtschaftsklima in der Folge und besonders 2022 zusätzlich stark negativ beeinflusst.

Der Weltmarkt für Composites erreichte im vergangenen Jahr hingegen eine Steigerung von 12,1 Millionen Tonnen auf 12,7 Millionen Tonnen. Das Wachstum lag damit bei etwa 5 Prozent. Im Vergleich dazu ist im Jahr 2022 die europäische Composites-Produktionsmenge um 6,1 % zurückgegangen. Insgesamt herrscht derzeit eine immer schnellere Marktdynamik bei vielen Unsicherheitsfaktoren.

Der Marktbericht für Faserverstärkte Kunststoffe / Composites 2022 der AVK beleuchtet die Entwicklungen, Trends und Herausforderungen und blickt in die Zukunft.

Hinweis: Den gesamten Marktbericht 2022 finden Sie auf unserer Website unter www.avk-tv.de. Diese Pressemitteilung ist eine Kurzfassung.

Der betrachtete Markt

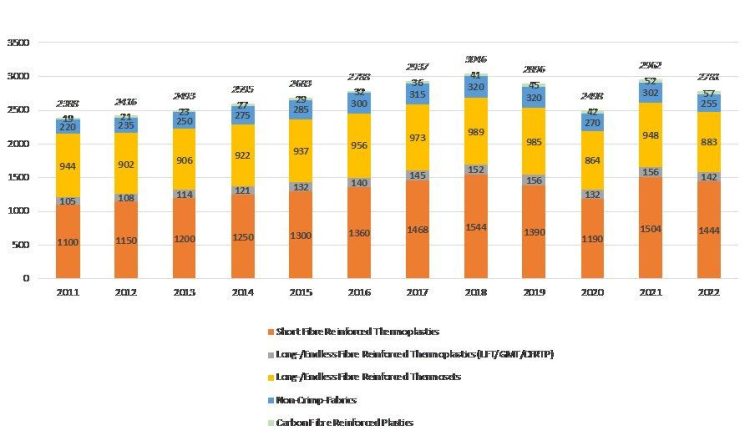

Die Analyse der AVK beinhaltet bei der Betrachtung der Glasfaserverstärkten Materialien (GFK) alle GFK mit einer duroplastischen Matrix. NCF (Non-Crimp-Fabrics) werden weiterhin gesondert ausgewiesen. Im Thermoplast-Markt werden die Glasmattenverstärkten Thermoplaste (GMT), die Langfaserverstärkten Thermoplaste (LFT) sowie die Endlosfaserverstärkten Thermoplaste (CFRTP) berücksichtigt. Neu hinzugekommen ist seit dem vergangenen Marktbericht die Betrachtung der europäischen Herstellungsmenge für Kurzfaserverstärkte Thermoplaste. Die Herstellungsmenge Kohlenstofffaserverstärkter Kunststoffe (CFK) ergänzt die Gesamtbetrachtung.

Gesamtentwicklung des Composites-Marktes

Das Volumen des weltweiten Composites-Marktes betrug laut aktueller Zahlen der JEC (www.jeccomposites.com) im Jahr 2022 insgesamt 12,7 Millionen Tonnen. Im Vergleich zu 2021, mit einem Volumen von 12,1 Millionen Tonnen, lag das Wachstum bei etwa 5 %. Im Vergleich dazu ist im Jahr 2022 die europäische Composites-Produktionsmenge um 6,1 % zurückgegangen. Der gesamte europäische Composites-Markt umfasst damit ein Volumen von 2.781 Kilotonnen (kt) nach 2.962 kt in 2021 (vgl. Abb. 1).

Der Marktanteil von Europa am Weltmarkt liegt somit jetzt bei etwa 22 %. Ähnlich hoch ist der Marktanteil für Amerika. Asien steht mittlerweile für 50 % des Weltmarktes.

Wie auch in den vergangenen Jahren ist die Entwicklung innerhalb Europas nicht einheitlich. Zurückzuführen ist dies auf regional sehr unterschiedliche Kernmärkte, die hohe Variabilität der verarbeiteten Materialien, ein breites Spektrum unterschiedlicher Herstellungsverfahren sowie sich stark unterscheidende Einsatzgebiete. Es zeigen sich dementsprechend regional, vor allem aber hinsichtlich der einzelnen Verfahren unterschiedliche Entwicklungen, wenngleich es in diesem Jahr in allen Regionen und bei fast allen Verfahren Rückgänge gibt. Nur für die CFRTP und die CFK-Materialien gab es ein Wachstum.

Der mengenmäßig größte Teil der gesamten Composites-Produktion fließt in den Transportbereich, der weiterhin über 50 % des Marktvolumens ausmacht. Die beiden nächstgrößeren Bereiche sind Bau und Infrastruktur sowie der Elektro-/Elektronikbereich. Der Transportbereich umfasst dabei sowohl die Pkw-Produktion, aber auch den Bereich Nutzfahrzeuge, die Luftfahrt, ÖPNV uvm. In den Bereich Bau/Infrastruktur fallen Rohrleitungen, Behälter, Tanks, Profile etc.. Der Bereich Elektro/Elektronik umfasst beispielsweise Schalter, Gehäuse, Telekommunikationseinrichtungen oder Schaltschränke.

Entwicklung des Marktes für Duroplastische Composites

Die gesamte Herstellungsmenge Duroplastischer Composites (ohne CFK) betrug im Jahr 2022 insgesamt 1.138 Kilotonnen, nach 1.250 Kilotonnen im Vorjahr. Damit lag der Anteil dieser Materialgruppe bei 41,8 % des Gesamtmarktes in Europa. Im Vergleich zum Vorjahr zeigt sich wie im Vorjahr ein leichter Rückgang des Marktanteils im Gegensatz zu den thermoplastischen Systemen von 1,2 % gegenüber 2021.

Die beiden Hauptanwendungsgebiete für Duroplastische Composites bleiben der Bau-/Infrastrukturbereich sowie der Transportbereich.

Nachdem bis 2019 noch der Transportbereich das größte Anwendungssegment für die GFK-Industrie (im Folgenden Bezeichnung für alle Lang- und Endlosfaserverstärkten Duroplastischen und Thermoplastischen Composites) war, zeigt sich mittlerweile eine klare, zunehmende Verschiebung hin zum Bereich Bau und Infrastruktur. Diese setzte sich auch in 2022 fort. Bereits seit vielen Jahren wird der Thermoplast-Markt hingegen dominiert von Anwendungen im Transportbereich, hier vor allem bei Pkw und Nutzfahrzeugen.

Entwicklung des Marktes für Thermoplastische Composites

Der Markt für Thermoplastische Composites umfasste in Europa im Jahr 2022 ein Gesamtvolumen von 1.586 Kilotonnen, nach 1.660 Kilotonnen im Vorjahr (Quelle: AMAC). Dennoch ist der Rückgang geringer als bei den duroplastischen Systemen. Der Marktanteil dieser Systeme am europäischen Gesamtmarkt stieg auf 58,2 % nach 57 % in 2021. Die größte Materialgruppe innerhalb der Thermoplastischen Composites, aber auch im Gesamtmarkt, sind dabei die sogenannten Kurzfaserverstärkten Kunststoffe.

Hauptanwendungsgebiet für Thermoplastische Composites ist mit mehr als zwei Dritteln des Marktes der Transportbereich. Innerhalb dieses Segmentes dominieren der Pkw- und Nutzfahrzeugbereich. Zusammen mit Anwendungen für Elektro-/Elektronik-Anwendungen ergibt sich für das Jahr 2022 ein Marktanteil von 90 %. Seit Beginn der Erhebung 2011 und trotz der zahlreichen Herausforderungen legte das Marktsegment insgesamt um mehr als 30 % zu. Erstaunlich ist in diesem Kontext die starke Zunahme innerhalb dieses Marktsegmentes trotz eines starken Rückgangs der Pkw-Zulassungszahlen. Die Produktion und somit auch der Verkauf von Volumenmodellen wurden dabei vielfach zugunsten der höherpreisigen, margenstarken Modelle zurückgefahren. Ein ähnliches Bild zeigt sich für 2022 auch im Bereich der Nutzfahrzeuge.

Erklärbar wird die starke Zunahme über die vergangenen Jahre und der relativ geringe Rückgang im Jahr 2022 im Bereich Thermoplastischer Composites also nur durch einen verstärkten Einsatz von Composites in diesem Segment. Dabei ist neben entsprechenden Designänderungen und der Umstellung von Bauteilen/Bauteilgruppen auch eine stärkere Substitution bestehender Materialien durch Composites denkbar.

Tendenzielle Entwicklungen von Verfahren/Teilen

Bei der Betrachtung der mengenmäßigen Entwicklung der wesentlichen Prozesse/Teile zur Composites-Herstellung sind die einzelnen Segmente nicht immer ganz stringent oder trennscharf. Die Materialeigenschaften von kurzfaserverstärkten Materialien im Vergleich zu lang- und endlosfaserverstärkten Systemen unterscheiden sich teils deutlich. Die enthaltenen Glasfasern liegen in aller Regel bei einer Länge von unter 2 mm. Dennoch erhöhen sie das Eigenschaftsniveau gegenüber nicht-verstärkten Materialien. Im Allgemeinen werden demnach die Materialien hinsichtlich ihrer grundlegenden und teilweise deutlich differierenden mechanischen Eigenschaften unterschieden. Die CFK-Zahlen wurden hier ebenfalls berücksichtigt.

Das größte Einzelsegment bildeten demnach seit 2014 die Non-Crimb-Fabrics (NCF). In diesem Jahr sind aber erstmals wieder die SMC/BMC-Materialien, die vielfach in große Serienanwendungen fließen, die größte Materialgruppe. An dritter Stelle folgen die – oftmals stark handwerklich geprägten – sogenannten Offenen Verfahren. Mengenmäßig liegen die anderen hier genannten Verfahren nahezu auf einem ähnlichen Niveau. Deutlich zu erkennen ist – auf niedrigerem absoluten Niveau – das überdurchschnittliche Wachstum der CFK, vor allem auch im aktuellen Jahr.

Regionale Marktentwicklung

Die zugrunde liegenden Daten beinhalten alle lang- und endlosfaserverstärkten duroplastischen Materialien. Die Thermoplaste fließen in die regionale Betrachtung nicht mit ein, da eine regionale Aufteilung dieser Materialmengen derzeit nicht vorliegt. Die prozentuale Verteilung nach regionalen Schwerpunkten hat sich in 2022 gegenüber 2021 kaum verändert. Der deutsche Duroplast-Markt erreichte im Jahr 2022 ein Volumen von 222 kt. Mit einem Anteil von 19,5 % ist Deutschland damit, wie auch in den Vorbetrachtungen, der derzeit größte Markt innerhalb der erfassten Regionen.

An zweiter Stelle folgen die osteuropäischen Länder mit einem Marktanteil von 18,8 % und einem Volumen von 214 kt. Mit einer Verarbeitungsmenge von 166 kt bilden Spanien/Portugal die drittgrößte Gruppe. Der Marktanteil liegt bei 14,6 %. Nur knapp hinter Spanien/Portugal gliedert sich Italien ein, mit einem Marktanteil von 14,2 % und einer Composites-Verarbeitungsmenge von 162 kt. Diese vier Regionen stehen zusammen für zwei Drittel des europäischen Composites-Marktes. Als nächstgrößere Verarbeitungsregion innerhalb Europas folgt UK/Irland mit einem Marktanteil von 13,2 % und einem Volumen von 150 kt. Frankreich liegt mit einem Marktanteil von 10,4 % und einer damit verbundenen Produktionsmenge von 118 kt bereits deutlich dahinter.

Neben dieser reinen Mengenbetrachtung gilt es auch immer zu berücksichtigen, dass es in fast allen Regionen sehr unterschiedliche Schwerpunkte der Composites-Industrie gibt. Dementsprechend sind die verschiedenen Länder/Regionen oftmals auch ganz unterschiedlich von den gesamtwirtschaftlichen Entwicklungen betroffen. Eine gesamteuropäische Betrachtung kann deswegen immer nur einen groben Anhaltspunkt der Entwicklung liefern.

Weitere Composites-Materialien – CFK und NFK

Neben den bisher behandelten Materialgruppen bilden die Kohlenstofffaserverstärkten Kunststoffe (CFK) sowie die Naturfaserverstärkten Kunststoffe (NFK) die mengenmäßig bedeutendsten Materialgruppen. Das CFK-Marktvolumen entwickelte sich in 2022 sehr dynamisch. Das Wachstum gegenüber 2021 lag bei 9,6 %. Das Gesamtvolumen in Europa stieg auf 57.000 Tonnen.

Für die NFK sind derzeit keine neuen Informationen verfügbar.

Ausblick: Composites befinden sich auf einem guten Weg in die Zukunft

Wie wird sich der Composites-Markt mittel- und langfristig entwickeln? Im Verlaufe der vergangenen Jahre haben sich Märkte in immer schnelleren Zyklen verändert.

Die beiden zentralen Anwendungsbereiche sind für Composites der Bau-/Infrastruktur- und der Transportbereich. Beide Bereiche haben auch auf die Gesamtwirtschaft einen maßgeblichen Einfluss. Die Gesamtwirtschaft, zu der sich der Composites-Markt aufgrund der genannten Zusammenhänge oftmals parallel entwickelt, wurde und wird derzeit durch starke Krisen geschüttelt. Die Corona-Pandemie und weitere negative Einflussfaktoren wie beispielsweise der Ukraine-Krieg haben zu einer deutlichen Schwächung der Wirtschaft und einem hohen Unsicherheitspotenzial geführt.

Die Bedeutung des verarbeitenden Gewerbes, zu dem auch die Herstellung von Composites-Bauteilen gehört, ist in Deutschland traditionell größer als in den anderen großen Volkswirtschaften der EU. Die deutsche Wirtschaft ist also in besonderem Maße von der Industrie abhängig.

Eine quantitative Vorhersage der Entwicklung der Composites-Produktionsmengen innerhalb einzelner Regionen oder Verarbeitungsbereiche ist derzeit nicht verlässlich möglich. Ein zentraler Indikator zur Bewertung der Situation aus Herstellersicht ist der Erzeugerpreisindex gewerblicher Produkte (Producer Price Index). Der Index misst die Preisveränderungen von gewerblichen Produkten, die im Inland erzeugt und abgesetzt werden. Dieser Indikator verdeutlicht die Massivität der Preissteigerungen der vergangenen Jahre.

Eine Detailbetrachtung der einfließenden Bestandteile zeigt, dass der Haupttreiber des enormen Anstieges vor allem eine massive Verteuerungen der Energiepreise war. Der starke Anstieg der Produktionspreise in den wichtigsten europäischen Volkswirtschaften scheint zunächst gestoppt und die entsprechenden Indikatoren beginnen derzeit zu sinken. Die entsprechenden Preisabschläge könnten, gemessen an den kurzfristigen Einkaufswerten an den Börsen, jedoch noch deutlich geringer ausfallen. Es zeigt sich für die Zukunft noch ein hohes Potenzial für Preisrückgänge.

Neben den Herstellungspreisen haben im stark internationalisierten Composites-Markt auch die Logistikpreise eine hohe Bedeutung. Auch hier zeigen sich teilweise starke Rückgänge bei den Kosten. Nachdem sich im Laufe des Jahres 2021 die Container-Frachtraten fast verzehnfacht haben, sind diese mittlerweile auf Vorkrisenniveau zurückgekehrt.

Trotz der latenten Gefahr einer weltweiten Rezession weisen die genannten Indikatoren derzeit auf eine Beruhigung der Märkte hin. So ist beispielsweise auch das private Konsumklima (Gfk-Konsumklimaindex), das die Einkommens- und Konsumerwartungen innerhalb der nächsten zwölf Monate misst, seit einem historischen Tiefststand im Oktober 2022 (-42,8 Punkte) in den vergangenen Monaten auf -30,5 Punkte wieder leicht angestiegen.

Für die Composites-Industrie sind der Transportbereich und der Infrastruktur-/Baubereich die wichtigsten Abnehmer. Gemeinsam machen diese beiden Bereich mehr als 70 % des Marktvolumens aus. Die Entwicklung war in diesen Kernmärkten sehr unterschiedlich.

Auf die starken Rückgänge bei Neuzulassungen im Pkw- und Nutzfahrzeugbereich in 2022, die im geringsten Wert seit 30 Jahren resultierten, wurde bereits eingegangen. Der Baubereich als zweitgrößtes Anwendungssegment hat sich in der Krise vielfach als robust erwiesen, wenngleich in den vergangenen Monaten ein leichter Rückgang der Bauaktivitäten zu verzeichnen ist.

Optimistisch stimmt auch die Beschäftigungssituation, die ja maßgeblichen Einfluss auch auf den privaten Konsum hat. Die Erwerbslosenquote liegt im EU-Durchschnitt, zu Beginn 2023, so niedrig, wie seit vielen Jahren nicht mehr.

Composites zeigen sich trotz der angesprochenen Herausforderungen für die Zukunft gut aufgestellt. Es spricht vieles dafür, dass sich die grundsätzlich positive Entwicklung der vergangenen Jahre auch weiterhin fortsetzen kann. Die strukturellen Änderungen im Mobilitätsbereich eröffnen Composites mittelfristig vielfach die Möglichkeit, auch in neuen Anwendungen Fuß zu fassen. Große Möglichkeiten bieten auch der Bau- und Infrastrukturbereich. Hier zeigen sich enorme Chancen von Composites, aufgrund ihres einmaligen Eigenschaftsniveaus, dass sie vor allem für den langfristigen Einsatz prädestiniert. Langlebigkeit bei nahezu wartungsfreiem Einsatz und die Möglichkeit zur Umsetzung entsprechender Leichtbaukonzepte sowie oftmals ein positiver Einfluss im Hinblick auf die Nachhaltigkeit sprechen klar für den Einsatz der Materialien.

Dies wird auch von der Composites-Industrie selbst so gesehen. Für den Composites-Index, der halbjährlich von Composites Germany erfasst wird, werden alle Mitgliedsunternehmen der Trägerverbände von Composites Germany (AVK und Composites United sowie der assoziierte Partner VDMA) hinsichtlich ihrer qualitativen Markteinschätzung befragt. Die Einschätzung der aktuellen wirtschaftlichen Situation wird dabei kritisch gesehen, die Erwartungen an die Zukunft aber drehen deutlich ins Positive.

Detailliertere Informationen sowie weitere Grafiken finden Sie auf der AVK-Website unter www.avk-tv.de.

Die AVK – Industrievereinigung Verstärkte Kunststoffe e. V. ist der deutsche Fachverband für Faserverbundkunststoffe/Composites und vertritt die Interessen der Erzeuger und Verarbeiter auf nationaler und europäischer Ebene.

Das Dienstleistungsspektrum umfasst u. a. Facharbeitskreise, Seminare und Tagungen sowie die Bereitstellung von marktrelevanten Informationen (www.avk-tv.de).

National ist die AVK einer der vier Trägerverbände des GKV – Gesamtverband Kunst-stoffverarbeitende Industrie – und international Mitglied im europäischen Composites-Dachverband EuCIA – European Composites Industry Association.

Die AVK ist Gründungsmitglied von Composites Germany.

AVK e.V.

Am Hauptbahnhof 10

60329 Frankfurt am Main

Telefon: +49 (69) 271077-0

Telefax: +49 (69) 271077-10

http://www.avk-tv.de

Telefon: +49 (69) 271077-13

E-Mail: birgit.foerster@avk-tv.de

![]()