Hohe Standardrate bei niedriger Tilgung

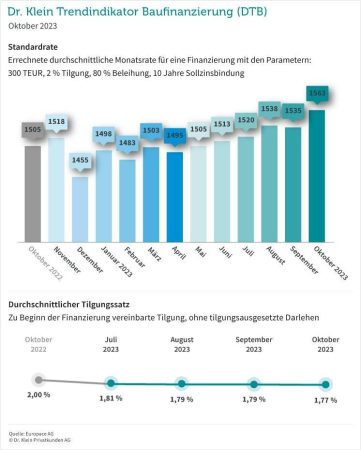

Nachdem die Investitionsbereitschaft der Darlehensnehmer zuletzt recht konstant war, nimmt sie im Oktober wieder leicht zu. 1.563 Euro beträgt die Standardrate, die sich anhand einer Musterrechnung über 300.000 Euro bei zehnjähriger Zinsbindung, zwei Prozent Tilgung sowie 80 Prozent Beleihungsauslauf darstellt. Der Wert, der auch die Entwicklung der Baufinanzierungszinsen widerspiegelt, liegt knapp 60 Euro über dem des Vorjahresmonats.

Um die monatliche Belastung trotz gestiegener Zinsen so gering wie möglich zu halten, wählen viele Darlehensnehmer eine niedrigere anfängliche Tilgung – ein Trend, der sich seit dem Ende der extremen Niedrigzinsphase fortsetzt. So sinkt der durchschnittliche Tilgungssatz im Oktober 2023 weiter auf 1,77 Prozent. Damit ist er ähnlich niedrig wie zuletzt im Sommer 2011.

Sinkende Darlehenshöhe bei kürzerer Zinsbindung

Die Darlehenssumme, die Bauherren und Käufer für ihr neues Haus oder ihre neue Wohnung aufnehmen, ist im Oktober leicht rückläufig: Sie beträgt durchschnittlich 287.000 Euro und ist somit 2.000 Euro niedriger als im Vormonat. Im Oktober 2022 konnten sich Kaufwillige ihren Traum vom Eigenheim noch mit deutlich weniger fremdfinanziertem Kapital verwirklichen: Damals finanzierten künftige Immobilienbesitzer bei den Banken im Schnitt 10.000 Euro weniger.

Die Laufzeit, für die sich Darlehensnehmer im Rahmen ihrer Kreditrückzahlung entscheiden, sinkt im Oktober auf elf Jahre und vier Monate. Sie verzeichnet damit im Vergleich zum September 2023 einen Rückgang um drei Monate. Im Vorjahresmonat sicherten sich Finanzierende ihren Darlehenszins noch deutlich länger – und zwar für 13 Jahre und zwei Monate.

Rückläufige Nachfrage nach KfW-Darlehen

Die Kreditanstalt für Wiederaufbau (KfW) unterstützt mit verschiedenen Förderprogrammen Bau- und Modernisierungsvorhaben für Wohnimmobilien. Nachdem die Nachfrage nach entsprechenden Angeboten zuletzt stetig gestiegen war, sinkt sie nun nach sieben Monaten erstmals wieder leicht. So liegt der Anteil der KfW-Darlehen am gesamten Baufinanzierungsvolumen im Oktober bei 9,48 Prozent. Im September wählten noch 10,62 Prozent der Kreditnehmer die KfW-Fördermittel als Bestandteil ihrer Immobilienfinanzierung. Verglichen mit dem Vorjahresmonat ist der aktuelle Anteil der KfW-Darlehen dennoch hoch: Im Oktober 2022 lag er bei 3,32 Prozent.

Beleihungsauslauf sinkt

Der Beleihungsauslauf – der Anteil des Fremdkapitals am Beleihungswert der Immobilie – pendelt sich im Oktober bei 85 Prozent ein. Er ist damit etwas niedriger als im September (85,88 Prozent). Da der Beleihungsauslauf sinkt, wenn mehr Eigenkapital in die Finanzierung eingebracht wird, hat er einen direkten Einfluss auf den Zinssatz, den die Bank dem Kunden anbietet. Als Eigenkapital dient dabei nicht nur Gespartes, sondern beispielsweise auch ein zuteilungsreifer Bausparvertrag oder ein Privatdarlehen. Vereinzelt werden auch zinsgünstige Kredite von Förderbanken als Eigenmittel angerechnet.

Über den Dr. Klein Trendindikator Baufinanzierung (DTB)

Der DTB zeigt die monatliche Entwicklung der wichtigsten Parameter einer Baufinanzierung. Dazu zählt neben der Darlehenshöhe, dem Tilgungssatz und dem Beleihungsauslauf auch die Verteilung der Darlehensarten. Die Standardrate gibt zudem an, wie viel ein durchschnittliches Darlehen von 300.000 EUR an monatlicher Rate kostet. Anders als oft schwer vergleichbare durchschnittliche Zinssätze ermöglicht die Standardrate dem Privatkunden, die tatsächlichen Kosten für die Finanzierung einer Immobilie zu vergleichen. Die Ergebnisse des DTB werden monatlich aus Daten der EUROPACE-Plattform errechnet. EUROPACE ist der einzige unabhängige Marktplatz für Immobilienfinanzierungen in Deutschland. Der DTB basiert auf etwa 35.000 Transaktionen mit einem Volumen von knapp 8 Mrd. Euro pro Monat.

Die Dr. Klein Privatkunden AG ist einer der größten Finanzdienstleister Deutschlands und bereits seit 1954 am Markt etabliert. Mit mehr als 700 Beraterinnen und Beratern in deutschlandweit über 250 Büros hat das Unternehmen die meisten Standorte der Branche. Die Spezialisten von Dr. Klein beraten in den Bereichen Baufinanzierung, Versicherung und Ratenkredit. Dr. Klein arbeitet mit über 600 Kredit- und Versicherungsinstituten zusammen und berät umfassend, anbieterneutral und kostenfrei. So erhalten die Kunden maßgeschneiderte Finanzierungen und günstige Konditionen. Dafür erhält das Unternehmen immer wieder Auszeichnungen, zuletzt zum zehnten Mal in Folge beim „Deutschen Fairness-Preis“. Dr. Klein ist eine 100%ige Tochter des an der Frankfurter Börse im SDAX gelisteten technologiebasierten Finanzdienstleisters Hypoport SE.

Dr. Klein Privatkunden AG

Hansestraße 14

23558 Lübeck

Telefon: +49 (451) 1408-9669

Telefax: +49 (451) 1408-3399

http://www.drklein.de

Senior PR Managerin

Telefon: +49 (451) 1408-9667

E-Mail: presse@drklein.de

![]()