- Die Leistungsbilanz wies 2020 einen Überschuss in Höhe von 250 Mrd € (2,2 % des BIP im Euroraum) auf, verglichen mit einem Überschuss von 280 Mrd € (2,3 % des BIP) im Jahr 2019.

- Was die geografische Aufschlüsselung nach Partnerländern betrifft, so wurden die höchsten bilateralen Überschüsse gegenüber dem Vereinigten Königreich (151 Mrd €) und den Vereinigten Staaten (79 Mrd €) verzeichnet, während das größte Defizit gegenüber Offshore-Finanzzentren (94 Mrd €) und China (79 Mrd €) verbucht wurde.

- Im Auslandsvermögensstatus wurden Ende 2020 Nettoforderungen in Höhe von 91 Mrd € (etwa 0,8 % des BIP im Euroraum) ausgewiesen.

Leistungsbilanz

Der Überschuss in der Leistungsbilanz des Euro-Währungsgebiets sank 2020 auf 250 Mrd € (2,2 % des BIP im Euroraum), verglichen mit 280 Mrd € (2,3 % des BIP) im Jahr 2019 (siehe Tabelle 1). Dieser Rückgang war niedrigeren Überschüssen bei den Dienstleistungen (31 Mrd € nach 60 Mrd €) und beim Primäreinkommen (41 Mrd €, verglichen mit 50 Mrd €) sowie einem höheren Defizit beim Sekundäreinkommen (162 Mrd € gegenüber 152 Mrd €) geschuldet. Kompensiert wurde diese Entwicklung zum Teil durch einen Anstieg des Überschusses im Warenhandel (340 Mrd € nach zuvor 323 Mrd €).

Der geringere Überschuss bei den Dienstleistungen ergab sich hauptsächlich aus rückläufigen Überschüssen bei den Dienstleistungen im Reiseverkehr (8 Mrd € nach 42 Mrd €) und bei den Transportleistungen (10 Mrd €, verglichen mit 20 Mrd €) sowie einem größeren Defizit bei den übrigen Dienstleistungen (30 Mrd € gegenüber 9 Mrd €). Diese Entwicklungen wurden nur zum Teil durch einen Rückgang des Defizits bei den sonstigen unternehmensbezogenen Dienstleistungen (69 Mrd € nach 102 Mrd €) und einen Anstieg des Überschusses bei den Telekommunikations-, EDV- und Informationsdienstleistungen (102 Mrd € gegenüber 94 Mrd €) ausgeglichen.

Der Rückgang des Überschusses beim Primäreinkommen war durch den geringeren Überschuss beim Vermögenseinkommen (9 Mrd € gegenüber 22 Mrd €) bedingt. Maßgeblich hierfür war in erster Linie ein gesunkener Überschuss beim Vermögenseinkommen aus Direktinvestitionen (27 Mrd € nach zuvor 84 Mrd €), der teilweise durch ein niedrigeres Defizit beim Vermögenseinkommen aus Anlagen in Aktien (73 Mrd € nach 112 Mrd €) sowie einen höheren Überschuss beim Vermögenseinkommen aus Anlagen in Schuldverschreibungen (41 Mrd € gegenüber 35 Mrd €) kompensiert wurde.

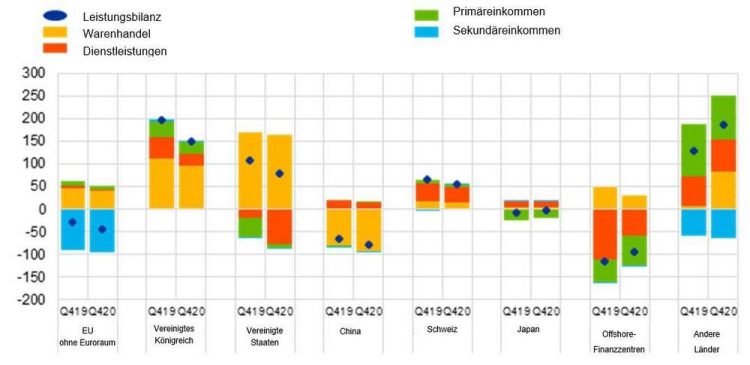

Die Daten zur geografischen Aufschlüsselung der Leistungsbilanz des Eurogebiets nach Partnerländern (siehe Abbildung 1) zeigen, dass 2020 die höchsten bilateralen Überschüsse gegenüber dem Vereinigten Königreich (151 Mrd € nach 197 Mrd € im Jahr 2019), den Vereinigten Staaten (79 Mrd € nach 107 Mrd €) und der Schweiz (54 Mrd € nach 65 Mrd €) verzeichnet wurden. Auch gegenüber einer Restgruppe aus anderen Ländern (187 Mrd € nach 128 Mrd €) wurde ein Überschuss verbucht. Die größten bilateralen Defizite wurden mit 94 Mrd € (nach zuvor 115 Mrd €) gegenüber Offshore-Finanzzentren und mit 79 Mrd € (nach 65 Mrd €) gegenüber China ausgewiesen.

Was die geografische Aufschlüsselung betrifft, so sahen die bedeutendsten Veränderungen 2020 im Vergleich zum Jahr 2019 wie folgt aus: Beim Saldo im Warenhandel verringerten sich der Überschuss gegenüber den Offshore-Finanzzentren (von 48 Mrd € auf 30 Mrd €) und der Überschuss gegenüber dem Vereinigten Königreich (von 111 Mrd € auf 97 Mrd €), während das Defizit gegenüber China zunahm (von 80 Mrd € auf 93 Mrd €). Darüber hinaus erhöhte sich der Überschuss im Warenhandel gegenüber einer Restgruppe aus anderen Ländern deutlich (von 7 Mrd € auf 82 Mrd €). Darin spiegelt sich unter anderem ein Rückgang des Defizits gegenüber Russland (von 33 Mrd € auf 4 Mrd €) wider.

Bei den Dienstleistungen wurde ein Anstieg des Defizits gegenüber den Vereinigten Staaten von 19 Mrd € auf 78 Mrd € verzeichnet, während das Defizit gegenüber den Offshore-Finanzzentren von 111 Mrd € auf 58 Mrd € zurückging. Der Überschuss gegenüber dem Vereinigten Königreich verringerte sich von 47 Mrd € auf 26 Mrd €. Beim Primäreinkommen wurde ein geringeres Defizit gegenüber den Vereinigten Staaten verzeichnet (7 Mrd € nach 43 Mrd €), wohingegen sich das Defizit gegenüber den Offshore-Finanzzentren erhöhte (von 50 Mrd € auf 66 Mrd €). Beim Sekundäreinkommen stieg das Defizit gegenüber den EU-Mitgliedstaaten und EU-Institutionen außerhalb des Euroraums leicht von 91 Mrd € auf 96 Mrd €.

Auslandsvermögensstatus

Der Auslandsvermögensstatus des Euro-Währungsgebiets wies Ende 2020 Nettoforderungen gegenüber der übrigen Welt in Höhe von 91 Mrd € auf (0,8 % des BIP im Euroraum), verglichen mit Nettoforderungen von 61 Mrd € im Vorquartal (siehe Abbildung 2 und Tabelle 2).

In dieser Verbesserung um 30 Mrd € kommen umfangreiche Veränderungen bei den verschiedenen Vermögenskomponenten zum Ausdruck, die sich aber teilweise ausgleichen. Höhere Nettoforderungen wurden bei den Anlagen in Schuldverschreibungen (885 Mrd € nach 435 Mrd €) verbucht, während bei den Direktinvestitionen ein Rückgang der Nettoforderungen (1 773 Mrd € gegenüber 1 848 Mrd €) verzeichnet wurde. Einen Anstieg der Nettoverbindlichkeiten gab es bei den übrigen Kapitalanlagen (874 Mrd € nach 568 Mrd €) und den Anlagen in Aktien (2 486 Mrd € nach 2 467 Mrd €).

Die Veränderung des Netto-Auslandsvermögensstatus des Eurogebiets im vierten Quartal 2020 war auf per saldo positive Veränderungen zurückzuführen, die durch entsprechende transaktionsbedingte Veränderungen und Preisänderungen bedingt waren und teilweise durch per saldo negative Wechselkursänderungen sowie andere Anpassungen ausgeglichen wurden (siehe Abbildung 3).

Der Anstieg der Nettoforderungen bei den Anlagen in Schuldverschreibungen und jener der Nettoverbindlichkeiten bei den übrigen Kapitalanlagen resultierten im Wesentlichen aus den transaktionsbedingten Veränderungen (siehe Tabelle 2). Die höheren Nettoverbindlichkeiten bei den Anlagen in Aktien waren einer Kombination aus per saldo negativen Preisänderungen, Wechselkursänderungen und anderen Anpassungen zuzuschreiben, die teilweise durch positive transaktionsbedingte Veränderungen kompensiert wurden. Die Verringerung der Nettoforderungen bei den Direktinvestitionen war auf per saldo negative Veränderungen der Transaktionen, andere Anpassungen und Wechselkursänderungen zurückzuführen, die zum Teil durch per saldo positive Preisänderungen ausgeglichen wurden.

Die Bruttoauslandsverschuldung des Euro-Währungsgebiets belief sich Ende 2020 auf 14,8 Billionen € (rund 131 % des BIP im Euroraum), womit sie sich gegenüber dem Vorquartal um 281 Mrd € verringerte.

Die Forderungsbestände des Euroraums aus Direktinvestitionen beliefen sich Ende 2020 auf 11,1 Billionen €; davon entfielen 24 % auf die Vereinigten Staaten und 20 % auf das Vereinigte Königreich (siehe Tabelle 3). Die Bestände an Verbindlichkeiten aus Direktinvestitionen betrugen 9,3 Billionen €, wovon 28 % aus den Vereinigten Staaten, 21 % aus Offshore-Finanzzentren und 18 % aus dem Vereinigten Königreich stammten.

Bei den Wertpapieranlagen entfielen Ende 2020 von den ausländischen Wertpapieren im Bestand der Ansässigen im Euro-Währungsgebiet 4,8 Billionen € auf Aktien und 5,9 Billionen € auf Schuldverschreibungen. Den größten Anteil an den von Gebietsansässigen gehaltenen Beständen an Aktien hatten Papiere, die in den Vereinigten Staaten emittiert wurden (mit einem Anteil von 47 %), gefolgt von den Offshore-Finanzzentren und dem Vereinigten Königreich (11 % bzw. 10 %). Bei den Schuldverschreibungen wurden die größten von Ansässigen im Euroraum gehaltenen Bestände in den Vereinigten Staaten (34 %), dem Vereinigten Königreich (21 %) und den EU-Mitgliedstaaten und EU-Institutionen außerhalb des Euroraums (14 %) emittiert. Mit Blick auf die Verbindlichkeiten bei den Wertpapieranlagen hatten die von Gebietsfremden gehaltenen Wertpapiere des Euroraums zum Jahresende 2020 einen Umfang von 7,3 Billionen € (Aktien) bzw. von 5,0 Billionen € (Schuldverschreibungen). Der größte Bestand an Aktien des Euroraums wurde von Ansässigen in den Vereinigten Staaten (43 %) und im Vereinigten Königreich (9 %) gehalten, während dies mit Blick auf die Schuldverschreibungen auf die Ländergruppe der BRIC-Staaten (16 %), die Vereinigten Staaten (14 %) und Japan (12 %) zutraf.

Bei den übrigen Kapitalanlagen betrugen die Forderungen Gebietsansässiger gegenüber dem Ausland 5,9 Billionen €, wobei 33 % auf das Vereinigte Königreich und 20 % auf die Vereinigten Staaten entfielen. Die entsprechenden Verbindlichkeiten beliefen sich auf 6,7 Billionen €, bei einem Anteil von 32 % für das Vereinigte Königreich sowie 19 % bzw. 16 % für EU-Mitgliedstaaten und EU-Institutionen außerhalb des Euroraums und die Vereinigten Staaten.

Datenrevisionen

Diese Pressemitteilung enthält Revisionen der Daten für die Referenzzeiträume vom ersten Quartal 2017 bis zum dritten Quartal 2020. Die Revisionen spiegeln revidierte nationale Beiträge zu den Euroraum-Aggregaten wider, die aus der Berücksichtigung neu verfügbarer Angaben resultierten. Sie betreffen insbesondere die Daten für die Direktinvestitionen und Wertpapieranlagen vom ersten bis zum dritten Quartal 2020.

Nächste Pressemitteilungen

• Monatliche Zahlungsbilanz: 19. April 2021 (Referenzzeitraum bis Februar 2021)

• Vierteljährliche Zahlungsbilanz und Auslandsvermögensstatus: 5. Juli 2021 (Referenzzeitraum bis zum ersten Quartal 2021)

Anmerkung

• Die Angaben in dieser Pressemitteilung sind weder saisonbereinigt noch arbeitstäglich bereinigt. Die BIP-Quoten (auch in den Abbildungen) beziehen sich auf Vierquartalssummen nicht saisonbereinigter und nicht arbeitstäglich bereinigter BIP-Daten.

• Die Hyperlinks im Text der Pressemitteilung verweisen auf Daten, die sich aufgrund von Revisionen mit jeder neuen Veröffentlichung ändern können.

Deutsche Bundesbank

Wilhelm-Epstein-Strasse 14

60431 Frankfurt

Telefon: +49 (69) 9566-33511

Telefax: +49 (69) 709097-9000

http://www.bundesbank.de

![]()